牛市已最少持续了9个月了 远非刚开始

核心观点

大类资产配置转向股市是市场大涨的主要原因。近期,信托暴雷、债券熊市、银行理财配置股票的需求、居民资金入市、外资流入等多种因素叠加,加之创业板和科技股持续半年以上的牛市,赚钱效应不断增强,对比之下,上证指数上半年低迷,价值被相对凸显,因此在上周出现大涨。宏观经济复苏等基本面指标不是这一轮普涨和大涨的主要原因。

牛市进入下半场,而不是刚刚开始!这一轮牛市的主角不是上证指数!而是创业板、中小板和消费医药科技,牛市最少已经9个月,只关注上证指数会严重低估不断上升的潜在风险,尽管投资者感受到的风险很低。展望后市,市场仍有上涨空间,但性价比在下降,要提高风险意识!

市场温度已经进入牛市下半场。从市场温度看,就是持续处于75度以上乃至80度以上的高温(以100度温度为上限),指数持续上涨,投资者情绪高涨,对市场上涨方向持怀疑态度的人越来越少。目前的成交、市场情绪等温度指标均显示,现在开始进入牛市下半场。

科创板的热度接近2015年5月的创业板。

创业板和深圳最近十年牛市成交规律如下:

1、深圳换手率触及2015年牛市的顶峰(4.5%,5.5%)的高热度换手率区间下限,距离高危顶部有约1个百分点的距离。

2、创业板热度高,目前大致是80-85的高温。

3、创业板的成交量走在价格前面。

4、目前的成交量距离历史最高点有距离,但高于大多数时候。历史上单日成交金额最高是2.36万亿元(2015年5月28日),突破2万亿元的天数是5天。

5、5%的换手率是危险的临界点,5.5%更是高危。

6、牛市下半场会从冲刺期进入大波动期,操作难度加大。

风险:中美经贸关系出现大幅恶化,上市公司股价过度上涨严重透支未来3-5年甚至更多年的业绩。

1、上海和深圳股市的1.6万亿成交金额有多热

市场已经开始进入牛市下半场。我们认为牛市最少持续了9个月(从去年11月开始计算),主角是创业板、中小板和科创板,行业主要是科技、消费和医药,强周期行业权重大的上证指数不是这轮牛市的主角。由于监管部门对2015年风险的学习效应,这一次牛市不会简单复制2015年。

认为牛市刚刚开始,会严重低估市场的风险!也是对行情的误判(参见《新冠疫情不会逆转创业板和科技股牛市的9个理由》,2020年2月3日)

近期,市场持续火热,那么,上海和深圳股市近期持续1.6万亿的成交金额有多热?是不是意味着较大的短期乃至中期过热风险?

1、先和2014年牛市做比较。

这次与2014年12月5日首次突破1万亿元年、2019年一季度上涨时和2020年2月下旬单日万亿成交行情有相同的地方、也有不同的地方,如下所述:

①2020年7月上旬,金融和消费科技平分秋色,这是一次结构均衡的牛市行情。

近期,成交量排名靠前的股票包括中信证券、东方财富、中国平安、中国软件、华天科技、紫光国微、京东方、中兴通讯、五粮液、贵州茅台等。相比较2月下旬,证券股占比提升,但是新能源汽车、半导体、白酒等行业的热度并未下降。

作为对照,在2014年12月,金融板块独据大头。在2020年2月,深圳市场和科技股是主力。

②没有出现成长股和金融股明显的跷跷板行情,7月上旬,上证指数、创业板和中小板涨幅均在13-14%之间,旗鼓相当,有利于行情延续。

A股历史上首个单日万亿成交额诞生于2014年12月5日,当时沪深两市成交额约1.05万亿元。当日,券商集体涨停,中信证券成交额高达278亿元,中石油逼近涨停10%,四大银行领涨,建设银行涨停,相反,中小板和创业板跳水。几天后的12月9日,金融股大面积跌停,两市超200家跌停,各大指数均大跌,沪深两市成交额进一步放大到1.2万亿。

作为对比,在2020年2月下旬,创业板和上证指数出现一定背离,创业板三周涨20%,大幅跑赢沪深300和上证指数。

③现在1.6万亿元成交量,离A股历史上单日成交金额最高交易日(2015年5月28日)2.358万亿元有一定的距离。当时,突破2万亿元的成交天数是5天,都发生在2015年的5月底到6月初,很快,做多动能衰竭,2015年6月,创业板和沪指分别先后到了历史大顶。

当然,我们不能和2015年6月的极端牛市行情类比,得出结论说,市场不危险,现在只是上证指数成交量还不亢奋,科创板、深圳的中小板和创业板都处于亢奋的状态,风险不低。

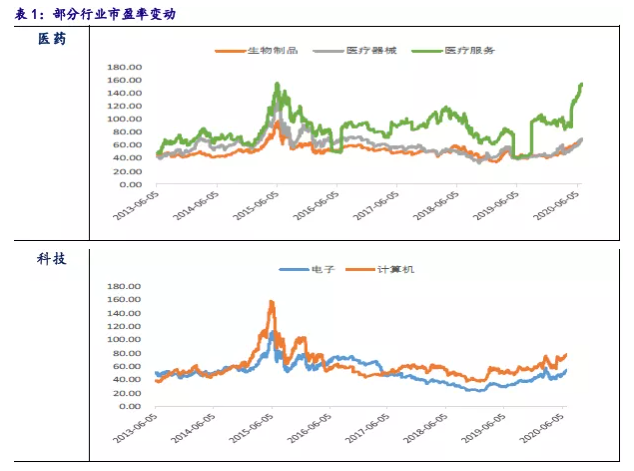

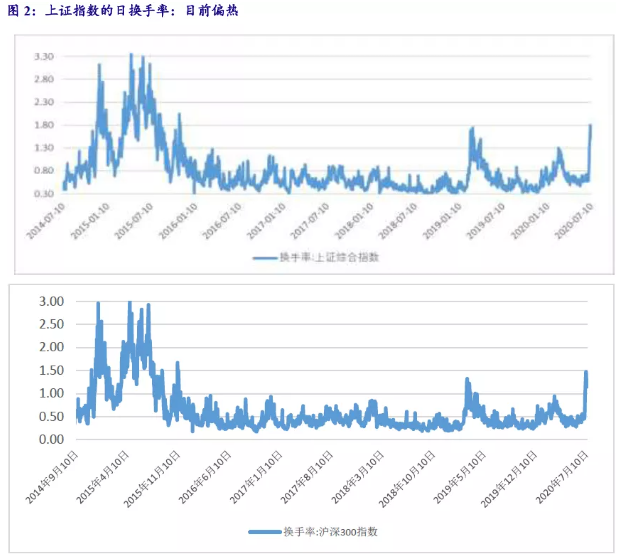

2、上海股市、沪深300指数

从图1和图2可以看出,从成交金额看,现在的上证指数和沪深300指数成交金额分别为7000多亿、5000多亿元,大幅高于平均水平,离2015年的1万亿成交量还有30%的距离;从换手率看,目前换手率是1.6-1.8%,追平了2019年3月的水平,距离2015年的3.1%高位还有40%的距离,因此上证指数的热度虽然较高,但是距离亢奋还有距离。

考虑到监管层对2015年市场风险的学习效应,目前的上海市场温度在70-75度左右,如果继续快速上涨,将挑战监管层对股市泡沫风险的底线,这是我们不愿意看到的。

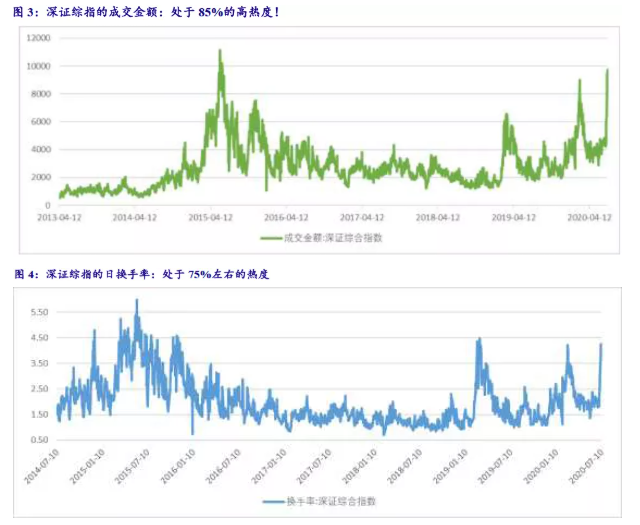

3、深圳股市

从图3可以看出,从成交金额看,现在的深证综指成交金额为9000亿元左右,高于2019年3月的高点,离2015年二季度的牛市高点1.1万亿(2015年5月28日)还有约15%的差距.

考虑到2015年二季度的狂热牛市是罕见的,因此,从成交金额看,目前的的深圳股市有很高的热度,需要提高风险意识。

从图4可以看出,从换手率看,目前换手率是4.2%左右,显著高于深证综指牛市的正常水平,但是离2009年和2015年牛市的顶峰(4.5%,6%)换手率区间有一些0.3到1.8个百分点的距离。和2019年3月8日的换手率阶段性高点4.47%相比较,还差距0.2个百分点。因此,目前的的深圳股市有很高的热度。创业板热度正在接近历史最高纪录,为了更好分析,我们在单独一节论述。

结论:从成交金额看,深圳股市的热度非常高,仅次于2015年二季度的狂热牛市,高于2019年3月的高点。从换手率看,深圳股市的热度高,高于98%的时间,离2015年顶峰水平还差1个多百分点。考虑到2015年二季度狂热牛市缺乏监管经验、带来的风险很大、不能简单类似,因此,综合看,我们认为目前的深圳股市热度很高,大约是85度的水准(如果以100度为沸点的话)处于显著高于上海股市,热度很高,要保持一定的警惕性。

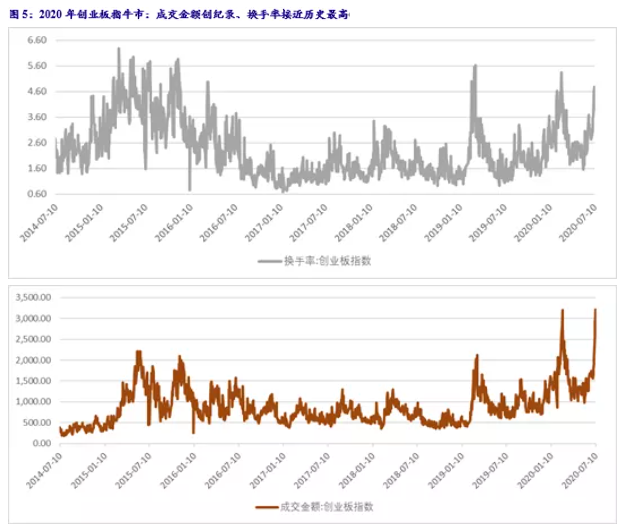

2、创业板牛市的成交金额和换手率研究

今年2月下旬,投资者对创业板的热情很高,创业板成交金额已经创造了历史最高纪录,换手率接近历史最高纪录,之后在美国股市大跌的催化下,创业板指出现了一波15%的指数下跌。

创业板历史较短,大牛市主要是2013-2015年,2009-2010年出现了一次小牛市,2015年下半年和2019年上半年出现了一波强劲反弹。

1、2013-2014年的创业板牛市换手率研究

成交金额增长约7倍。这一阶段牛市,创业板公司数量较少,每天成交金额普遍在500亿元以下,相比较目前2000多到3000亿元成交金额,天差地别。有参考意义成交金额的增长率。创业板成交金额从低点的50亿左右上涨到了最高的400亿区间,上涨了7倍左右。

下面我们重点研究换手率。

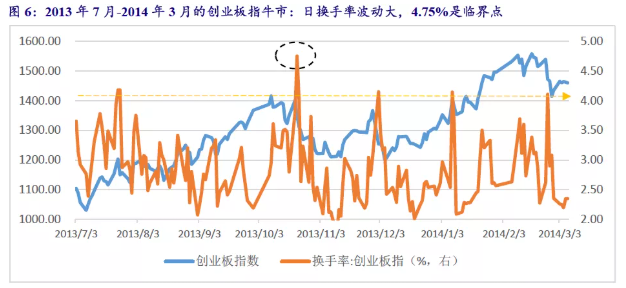

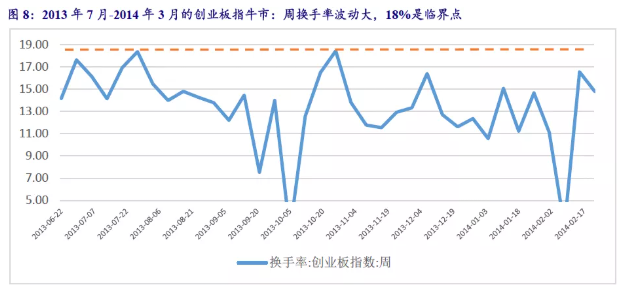

2012年12月初,创业板跌到585点,之后开启了一轮大牛市,如果观察从2012年9月到2014年3月的创业板换手率,其波动范围很大,从1.22%(2013年4月15日)到5.38%(2013年1月15日,牛气起步期)。

对于当下的创业板投资,创业板指数从2019年初的1200点到现在已经2889点(截止2020年7月13日),尽管符合我们的预期(《新冠疫情不会逆转创业板和科技股牛市的9个理由》)(2月3日),但是速度比我们的预期稍快一些,这和全球加码量化宽松有关系。因此更有参考意义的是观察创业板2013年四季度牛市中期的换手率走势。

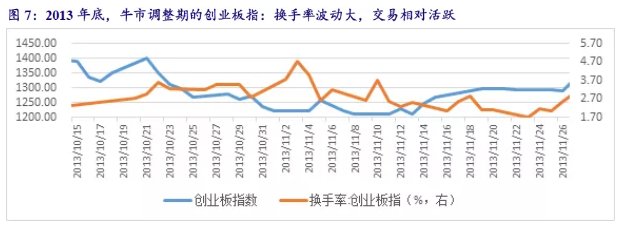

2013年7月后,创业板从585点低点上涨突破了1000点,对于这一阶段的创业板牛市而已,换手率在2%-3.5%是比较健康的,可持续性较强。相反,高于4%往往是短期风险信号,一个显著的规律是4%以上的换手率出现的频率非常低,4%的换手率出现后,换手率往往在几天后就会下降,显示巨大做多能量难以持续。换手率4.75%只出现了一次,这是这一阶段牛市的换手率临界点(出现在2013年10月22日),之后创业板指数出现了阶段性的下跌。

2013年四季度,创业板出现了一波下跌,指数从1423点左右下跌到了1191点,调整幅度为16%,换手率维持在1.7%以上,多数时候在2%-3.5%,显著高于2011-2012年创业板熊市的换手率,在这一熊市期间,经常出现1.6%以下的较低换手率。

2013年-2014年初是创业板牛市的第一阶段,换手率高点是18.43%,低于2020年2月8-15日这两周的水平,分别是18.53%和18.88%,可见现在的创业板热度高于2013-2014年初的牛市。

2、2014-2015年的创业板牛市成交额和换手率研究

成交金额增长约8倍。这一阶段,创业板公司数量有所增加,依然较少,每天成交金额从相对低点(2014年5月)的150-200亿元左右,在牛市顶峰上升到了1700-2000亿区间(高点2210亿元出现在2015年的5月22日),成交金额增长了约8倍。

下面我们重点研究换手率。

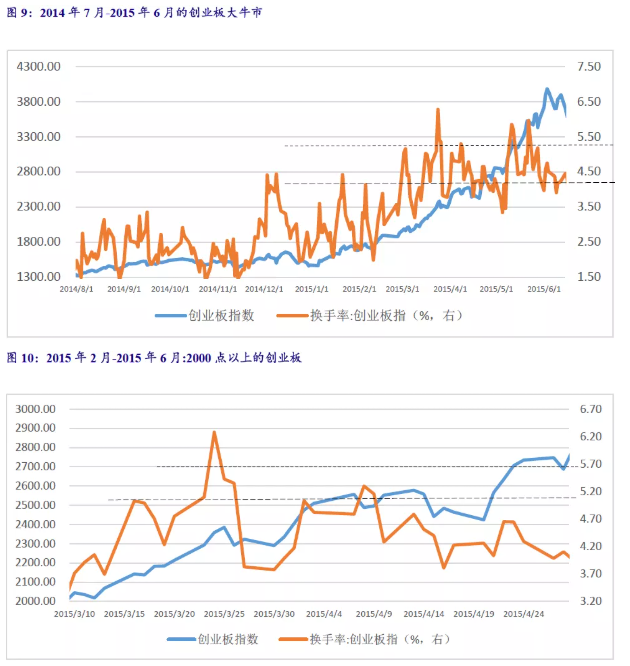

2014年7月到2015年6月是创业板的大牛市,指数从1300点上涨到了4000点。通过图9-11可以看出以下特点:

特点1:换手率高峰从2013年的4.75%上升到了6.28%(2015年3月24日)。

特点2:在创业板冲击顶部的2015年3-6月初,换手率区间从2015年2月之前的1.5%-4%,大幅上升到了3.5%-5.9%。

特点3:在创业板牛市的中期(2015年3月之前),换手率最高是4.44%(2015年1月21日),换手率高于4%的频率很低,之后的换手率往往会迅速下降。

特点4:在创业板牛市的后期(2015年3-6月初),换手率最高是6.28%(2015年3月24日),换手率高于5%的频率较低,5.5%可以被认为是危险临界点,之后的换手率往往会迅速下降。

目前,创业板指数突破2800点,近期换手率主要在4.1%-4.8%之间,成交金额3000亿元左右,作为对应,2015年5月初的创业板指数是2800多点,当天的换手率是3.7%-4.7%之间,换手率大致吻合现在的水平。在2015年5月,创业板2900点之后的上涨过程中,创业板换手率维持在3.7%-5%活跃换手率区间,高于5%的换手率出现的频率很低。

2015年3-6月是创业板牛市的冲顶阶段,换手率高点是26.26%(2015年5月16日),多数时候中枢水平在19%以上,显著高于现在16%左右的水平(2020年7月1-13日),也稍低于2020年2月底18.5%到18.9%的周换手率,可见现在的创业板热度离2015年创业板牛市的巅峰水平差距不大。

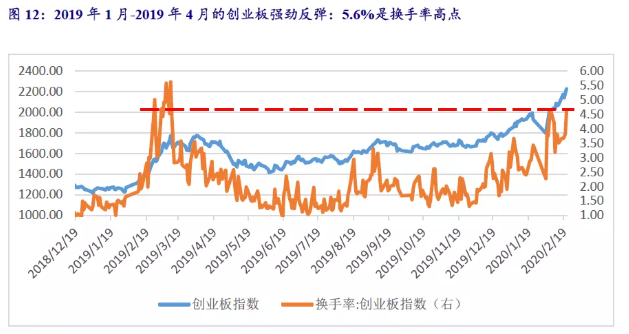

3、创业板2019年一季度强劲反弹期(1200到1800点)

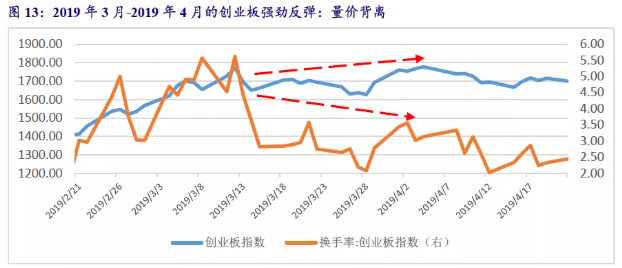

在停止去杠杆和中美摩擦缓和的刺激下,2019年一季度,创业板超跌反弹,从1200上涨到1792点,涨幅50%,3月12日创业板换手率达到高点5.62%,之后4月8日创业板指数达到阶段性高点1792点,也就说:创业板的成交量走在价格前面,领先3周。这一规律类似于2010年11月到12月、2015年5-6月的牛市顶部特征。

目前创业板的换手率,离2019年3月的阶段性高点还有约1个百分点的距离。

如果后面创业板顶部的走势再现历史,那么我们有望再次看到创业板的“量在价先”,也就是量价不匹配。

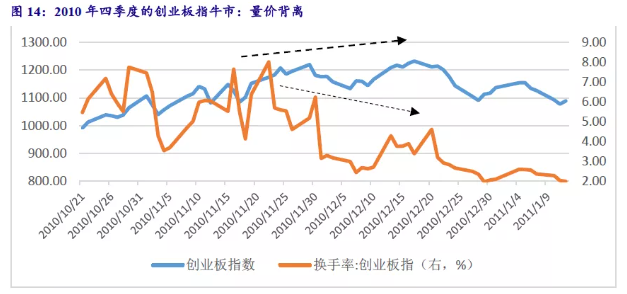

4、创业板2010年牛市

由于2010年的创业板公司数量太少,换手率波动较大,2010年6月7日的换手率高达11.82%,但是这对于目前的创业板参考意义不大。相对更有意义的结论是:创业板的成交量走在价格前面。2010年11月到12月,创业板换手率呈现下滑态势,但是创业板指数(股价)在12月中旬到达了高点,也就是这二者出现了有段时间的背离。这一“背离”现象在2015年5-6月、2019年3-4月再次出现了。

3、中小板2015年牛市的成交金额和换手率

研究中小板的顶部成交规律,不仅对于中小板的顶部研判有意义,对于创业板的顶部研判也有价值。

2015年5月28日,中小板创出了历史最高成交金额4525亿元,换手率5.8%。类似于之前的创业板,中小板的成交量领先于中小板指数见顶。

2020年7月6-13日,中小板维持在4%-4.6%的高换手率水平,和2015年二季度中小板冲顶过程类似。

4、2015年牛市的两融

两融是较为短期的资金,一旦市场向上预期逆转,其下跌将是很快的,因此,容易给市场带来大幅波动的风险。

2015年6月8日,两融(融资融券)交易数据创出了历史最高金额2978亿元,占a股成交金额的13.2%,低于2月初的21%、低于2015年5月的13%-17%左右的水准,这和监管部门在2015年二季度规范股票杠杆、降低市场风险有一定关系。

2020年7月9日,两融交易金额为2156亿元,仅次于2015年二季度,占市场成交金额的12.5%,处于2016年后的较高水平。

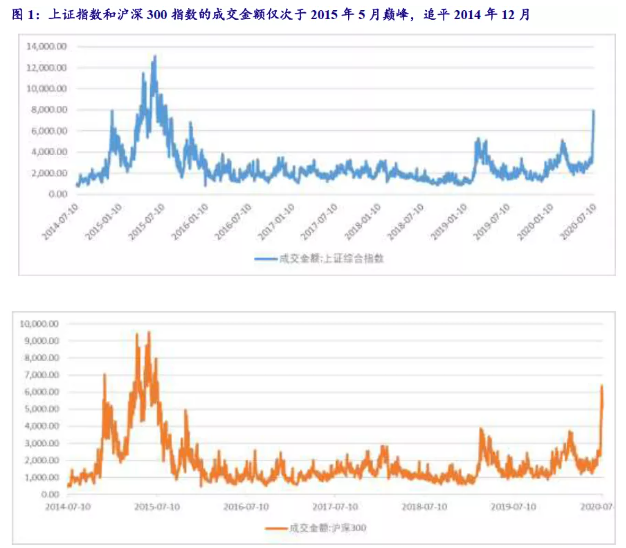

5、主板、中小板和创业板的估值指标

这一轮牛市的主角是创业板、中小板和科创板,从行业看是消费、医药和科技,无论是政策还是行业基本面看,这几个领域都是占优的。

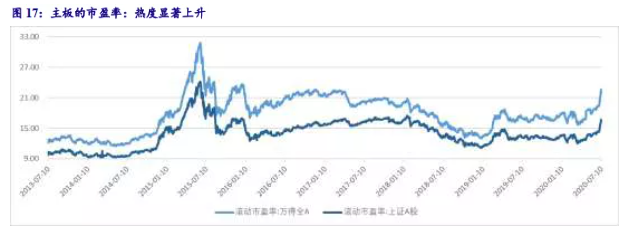

在研判市场热度时,不能忘了市盈率指标,因为高于中枢水平的市盈率反映的是投资者的乐观预期。

由于金融(银行)占上海股市上市公司利润的半壁江山,因此上证a股的市盈率显得较低,但是从万德全a看,目前的市盈率水平已经处于除了2015年二季度以外的过去十年高点,因此万德全a显示的市盈率显示,市场处于大约80度左右的温度。

从这一轮行情的主角创业板和中小板看,目前创业板市盈率水平已经处于除了2015年二季度和四季度以外的过去十年高点。由于2015年的创业板公司较小、规模小,我们认为这一轮创业板牛市不会涨到140倍的动态市盈率水平,更可能的极限是涨到有一定可比性的2015年中小板的顶峰市盈率,即80倍附近。目前创业板市盈率是60倍,如果考虑到当前经济受到疫情的较大冲击,对业绩还需要打折、当下市盈率还会被低估一些。因此,创业板市盈率显示,创业板处于大约80度到90度左右的温度。不难发现,创业板处于牛市下半场,而不是牛市刚刚起步。

中小板也是这一轮牛市的主角之一,目前创业板市盈率水平已经处于偏高的水平。由于2015年的中小板公司数量和规模显著小于现在的2020年,中小板的业绩成长性整体逊色于2015年,我们认为这一轮中小板牛市不会涨到80倍的动态市盈率水平,更可能的极限是涨到有一定可比性的2015年深市主板的市盈率或更高一些,即45-50倍左右的区间,目前中小板板市盈率是36倍,因此,中小板的热度也是不低的,也是牛市下半场的偏热特征。

由于上市公司数量增加较快,加之优质公司和绩差公司的分化较大,目前医疗服务、半导体、新能源汽车等热门行业的估值均处于历史最高。